© Investing.com XOM -3,74% Добавить/Убрать из портфеля Добавить в список Добавить позицию

© Investing.com XOM -3,74% Добавить/Убрать из портфеля Добавить в список Добавить позицию

Позиция успешно добавлена:

Введите название портфеля активов Тип: Покупка Продажа Дата: Колич.: Цена Цена пункта: Кред. плечо: 1:1 1:10 1:25 1:50 1:100 1:200 1:400 1:500 1:1000 Комиссия: Создать новый список Создать Создать портфель активов Добавить Создать + Добавить другую позицию Закрыть LCO -1,98% Добавить/Убрать из портфеля Добавить в список Добавить позицию

Позиция успешно добавлена:

Введите название портфеля активов Тип: Покупка Продажа Дата: Колич.: Цена Цена пункта: Кред. плечо: 1:1 1:10 1:25 1:50 1:100 1:200 1:400 1:500 1:1000 Комиссия: Создать новый список Создать Создать портфель активов Добавить Создать + Добавить другую позицию Закрыть CL -2,14% Добавить/Убрать из портфеля Добавить в список Добавить позицию

Позиция успешно добавлена:

Введите название портфеля активов Тип: Покупка Продажа Дата: Колич.: Цена Цена пункта: Кред. плечо: 1:1 1:10 1:25 1:50 1:100 1:200 1:400 1:500 1:1000 Комиссия: Создать новый список Создать Создать портфель активов Добавить Создать + Добавить другую позицию Закрыть JPM +0,45% Добавить/Убрать из портфеля Добавить в список Добавить позицию

Позиция успешно добавлена:

Введите название портфеля активов Тип: Покупка Продажа Дата: Колич.: Цена Цена пункта: Кред. плечо: 1:1 1:10 1:25 1:50 1:100 1:200 1:400 1:500 1:1000 Комиссия: Создать новый список Создать Создать портфель активов Добавить Создать + Добавить другую позицию Закрыть DXY -0,13% Добавить/Убрать из портфеля Добавить в список Добавить позицию

Позиция успешно добавлена:

Введите название портфеля активов Тип: Покупка Продажа Дата: Колич.: Цена Цена пункта: Кред. плечо: 1:1 1:10 1:25 1:50 1:100 1:200 1:400 1:500 1:1000 Комиссия: Создать новый список Создать Создать портфель активов Добавить Создать + Добавить другую позицию Закрыть

Investing.com — Инфляция, возможно, и снизилась в последние месяцы, но нельзя сказать, что ситуация находится под контролем.

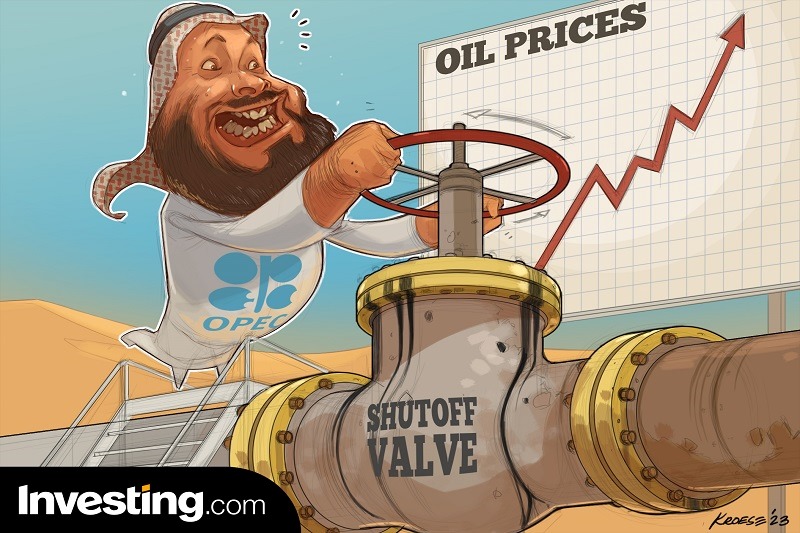

Именно цены на энергоносители являются причиной головной боли для центральных банков, поскольку они неизбежно влияют на экономику в целом.

JPMorgan (NYSE: JPM) уже говорит о новом нефтяном суперцикле и прогнозирует, что к 2030 году на рынке возникнет дефицит 7 млн баррелей в день. Крупными бенефициарами высоких цен на нефть являются Россия и Саудовская Аравия.

Чем выше цены на нефть, тем легче России будет найти покупателей, готовых нарушить диктуемую Западом максимальную цену на российскую нефть $60 за баррель.

Саудовская Аравия, в свою очередь, нуждается в доходах не только для финансирования государственного бюджета, но и для воплощения в жизнь таких престижных проектов, как город Линия. Королевский дом не заинтересован в низких ценах, поскольку это приведет к потере власти, если страна будет вынуждена пойти на жесткую экономию.

Высокие цены на нефть, естественно, сказываются на экономике и для Китая, который является нетто-импортером, и это станет для него проблемой, если фаза высоких цен продлится слишком долго, считает эксперт по нефти Саймон Уоткинс. По мнению источников в области энергетической безопасности, Китай столкнется с проблемами, если в следующем году цена на нефть марки Brent будет превышать $90-95 за баррель.

Однако это далеко не так маловероятно. В прошлом американская нефтяная промышленность всегда могла рассчитывать на то, что периоды высоких цен будут использованы для наращивания предложения. Вряд ли это произойдет на этот раз, поскольку количество буровых установок в США сокращается, несмотря на рост цен.

Wall Street Journal пишет, что компании предпочитают перекладывать прибыль от высоких цен в пользу акционеров, а не инвестировать в увеличение предложения. Старший вице-президент ExxonMobil (NYSE: XOM) Джек Уильямс подытожил:

«Если вы думаете об эффективности использования капитала и хотите быть уверенными в том, что бизнес будет долгосрочным, то это не очень хорошая идея — постоянно увеличивать и уменьшать буровые установки».

При нынешней высокой процентной ставке можно получить большую прибыль, если не учитывать инвестиции в расширение предложения, что поддерживает цены. Зачем тратить деньги на увеличение предложения и снижение цен? В прошлом году компания Exxon получила рекордную прибыль в размере $55,7 млрд, несмотря на снижение буровой активности.

Но инвестиции не имеют смысла по другой причине, как объясняет отраслевой эксперт Кирк Эдвардс. По его словам, ОПЕК всегда в состоянии выбросить на рынок еще 2 млн баррелей в день. Это обрушит цену с $90 до $60. Тот, кто вкладывает деньги в увеличение добычи сейчас, тем самым идет на неисчислимый риск. Поэтому промышленность предпочитает сидеть сложа руки.

Таким образом, центральные банки оказываются в сложном положении для борьбы с инфляцией. По мнению Дуга Лоулера, генерального директора компании Continental (ETR: CONG), если предложение нефти не будет увеличено, то цены $120-150 за баррель вполне реальны.

Дальнейшее повышение цен на энергоносители станет катастрофой с точки зрения инфляции. В США цены на бензин и молоко уже приблизились к $5 за галлон, и прогноз не радует. Министерство сельского хозяйства США уже говорит о росте цен на продовольствие еще на 5,4-6,2%.

Если цены на нефть вырастут на 20-50%, то двузначная инфляция, скорее всего, вернется раньше, чем хотелось бы. В этом случае у центральных банков есть только один выход: необходимо еще больше повысить процентные ставки и удерживать их на высоком уровне еще дольше.

Инфляционный шок: цена не нефть по $150 — миф или скорая реальность? 3